2.2. Approche Notations Internes (Internal Ratings Based)

Selon cette approche, entrant en vigueur à partir du

1er janvier 2007, la banque utilise ses ratings internes et estime

la probabilité de défaut correspondant à chaque

emprunteur. Les régulateurs fournissent toutes les autres informations

permettant de calculer le niveau de capital réglementaire requis (taux

de recouvrement standard, maturité standard...).

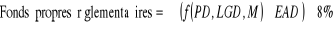

A cet effet, pour générer le niveau du capital

réglementaire sous IRB, les banques appliquent une formule

mathématique à leurs estimations des risques :

Ø La Probabilité de Défaut

(Probability of Default : PD) : la PD est une notion

orientée "emprunteur". Exprimée en pourcentage, elle correspond

à la probabilité qu'une contrepartie soit défaillante sur

un horizon de douze mois.

Ø La Perte en Cas de Défaut (Loss Given

Default : LGD) : la LGD est une notion orientée

"transaction ", les pertes étant généralement

dépendantes des caractéristiques de financement

(caractéristiques de l'emprunteur, caractère subordonné du

crédit, garanties reçues, etc...). Exprimée en

pourcentage, elle correspond au taux de perte constaté en cas de

défaillance.

Ø Exposition Au défaut (Exposure At Default

: EAD) : la EAD correspond à l'exposition en cas de

défaillance. La notion d'exposition englobe les encours bilanciels ainsi

qu'une quote-part des engagements hors bilan.

Le Défaut se manifeste par un impayé

supérieur à 90 jours ou une incapacité de l'emprunteur

à honorer les échéances prévues en nominal,

intérêts, frais annexes (un rééchelonnement des

prêts, un provisionnement constaté sur l'encours, une cessation de

paiement, une liquidation judiciaire).

Selon cette approche, la banque doit évaluer

elle-même la probabilité de défaut (PD)

associée à une catégorie d'emprunteur et se fonder sur les

éléments fournis par les autorités de contrôle pour

l'estimation des autres éléments de risques.

L'approche basée sur la notation interne ou IRB

proposée par le comité de Bâle constitue un

élément important dans le sens où les banques auront une

approche statistique de leurs risques afin d'établir une segmentation de

l'ensemble des risques de crédits en portefeuilles homogènes.

Cette approche a pour fin de faire passer la mesure du capital

réglementaire d'un calcul arithmétique (ratio Cooke)

à un calcul probabiliste (ratio McDonough).

Selon une étude d'impact menée par la commission

bancaire, les exigences en fonds propres relatives seraient inférieures

de 2,5% pour les banques adoptant l'approche Notation Interne Simple et de 5%

pour celles optant pour l'approche Notation Interne Complexe par rapport

à l'utilisation de la méthode standard révisée.

|